编者语:

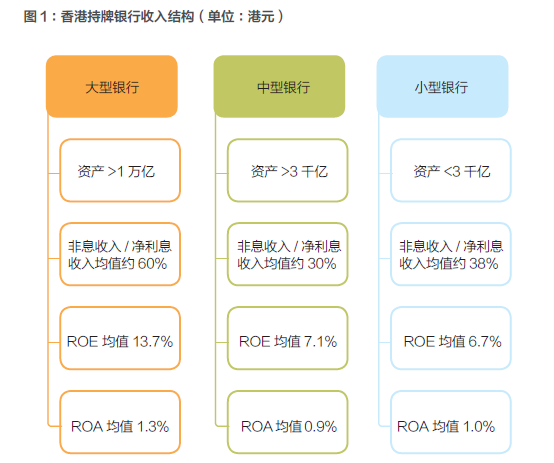

2019 年底全球市值最大的十家银行中,中资四大行市账率(PB)、市盈率(PE)与美国四大行相比明显偏低。中国建设银行(亚洲)副董事长、首席执行官张骏在《北大金融评论》上发表文章,认为银行的业务模式对收入结构会有很大影响,这实际上也是资产配置的问题。而限制资产端配置的因素,第一个是收入结构,第二个是负债结构。香港中型银行面临主流银行的挤压和虚拟银行的蚕食,未来打造开放银行是这些中型银行发展的必由之路。敬请阅读。

资本充足率及流动性比率的约束

2019 年底全球市值最大的十家银行中,第一为摩根大通,其次为美国银行、工商银行、建设银行、富国银行、农业银行、花旗银行、汇丰银行、中国银行,招商银行则排在第十位。但从相对定价关系来看,中资四大行市账率(PB)、市盈率(PE)与美国四大行相比明显偏低。PB 维度上,美国四大银行2019 年平均PB 在1.3 以上,摩根大通为1.8 倍左右,美银为1.3 倍左右,而工行为0.8。PE 维度上,美国四大银行2019 年平均PE 为12 左右,工行则为6.8 左右。大多数中资银行的PB 在1 以下,PB 值大于1 的有招商银行和平安银行(零售业务突出,且都在向科技公司方向转型)。另外虚拟银行如微众银行,PB 估算在6.8 倍、PE 在28 倍左右,另一家网商银行的PB 估算约为2.3 倍。

中资银行与外资银行、中资银行之间的估值为何会存在上述差异?通常,收入结构合理、发展迅速且持续性好的公司更容易获得高估值。银行的业务模式对收入结构会有很大影响,例如贷款贷给谁、投给谁,这实际上也是资产配置的问题。而限制资产端配置的因素,第一个是收入结构,第二个是负债结构。根据杜邦公式,ROE= 企业获利能力x 资产周转率x 财务杠杆图片,三个因子值均较高的公司很少见。图片比较高的一般是拥有专利门槛的高科技公司如微软及辉瑞制药等,图片较高的典型是美国大型零售公司Costco,其整体资产运营能力十分优秀。银行的图片会较高,但这并不是优势,在资本充足率要求下银行使用杠杆率工具受到的限制较大。

银行提高利润的前提是提高主营业务收入。从收入结构来看,美国四大银行的非利息收入(中间业务收入)占比约为45%,中资银行中,建行非利息收入占比约为30%,其他大型中资银行也大约为此水平。如果费用收入比较高,保持同样水平的、合理的ROE,银行就不必在利差端要求过高,因而不必在资产端进行激进配置。以花旗银行(香港)为例,其1747.6 亿港元的零售存款中有1132.6 亿港元是低成本的活期和储蓄存款,高达65% 的占比使其负债成本相当低,且其非利息收入占比达五成之多,完全不必把财务杠杆用到尽,便能够实现较好的ROE和很高的资本充足比率。

在导致银行损失的各类风险中,信用风险可能是最大的,银行自身流动性要求必不可少。从负债结构来看,银行的活期存款(尤其是零售活期存款)不仅在成本上有优势,还能很好地帮助银行满足流动性比率要求。以流动性风险监管指标中的“流动性覆盖率”(LCR)和“净稳定资金比率”(NSFR)为例,LCR 旨在确保银行拥有可轻易转换为现金的高等级流动资产(HQLA),使银行在发生流动性严重受挤压的情况下,能够应付30 日内的流动资金需要。HQLA 从另一角度来说是低收益资产,因为评级高的原因是预期违约率低,所以收益率相对较低。NSFR 用一年以上可用的稳定资金来源除以所需的中长期资金金额,目的是推动银行资产及活动有更佳的中长期资金,同时解决流动性期限错配的问题。而个人活期存款就是最好的稳定资金来源,因为理论上讲,个人的活期存款虽然可以随时取走,但若样本人数足够大,统计的结果是仅有不到5% 的人第二天会把活期存款取走。

如果一家中型银行资产结构与负债结构都不好,又不想承担因资产端激进配置而带来的较高信用风险,其ROE 指标会表现很差;若资产端激进配置,又将难以承受经济危机带来的资产质量剧变的痛苦。

主流银行的挤压

首先,在对私业务上,与国际先进同业相比,中资银行整体都有很大的赶超空间。私人银行(Private Banks)与财富管理业务的核心竞争力在品牌认知度、产品丰富度、全球支援能力等方面。在品牌认知度上,私人银行及财富管理是以瑞士银行(UBS)为代表的欧美外资银行传统优势业务,中资私行由于成立时间较晚很难与欧美外资行竞争,目前主要通过跨境服务赢得部分市场份额。在产品丰富度方面,外资私行可以借助总部平台及技术优势,产品丰富,涵盖财富管理、财富传承、慈善、家族办公室等全方位服务,中资产品则主要集中在港股相关的交易及配售、私募基金、债券销售、保险以及特色投资服务上。在全球支援能力方面,外资私行在全球地区均有分支机构,中资私行主要机构集中在内地及香港,其他地区需要与第三方机构合作。此外还有难以言明的因素,比如美资银行香港的高端客户有1/4 是客户自己找上门来的(Walk In),而不是通过营销获得。

在对公业务上,中型银行还有来自传统大型银行的压力。对于小微企业,中型银行在提供服务时面临诸多限制(如风控要求、普惠要求等),除非形成一定业务规模,否则很难盈利。对于大型企业,中型银行的服务又受制于自身能力与市场地位不够强大,议价能力较弱且难满足客户需求。特别是在服务大型跨国公司时,中型银行虽然可以提供服务并获取利润,但是获取这部分利润对银行服务能力的要求非常高甚至达到苛刻的程度。

虚拟银行的蚕食

以微众银行为例,微众银行是典型的虚拟银行。建设银行2019 年底总资产达25 万亿元人民币,主营业务收入超7000亿元人民币,主营业务收入除以平均资产的比值是2.8%。而微众银行2019 年的主营业务收入为149 亿元人民币,平均资产约为2556 亿元人民币,主营业务收入除以资产是5.8%,是传统银行的2.1 倍。

Copyright © 2007-2025 www.nmgxjr.org.cn Inc. All rights reserved.

内蒙古新金融研究院 版权所有

内蒙古新金融研究院 中国网通集团提供宽带支持

中华人民共和国电信与信息服务经营许可证 蒙ICP备18004368号-1

营业执照 技术支持:微邦网络

蒙公网安备 15010302000322号